Andre bilag

Bilag 1 (Definitioner)

Bilag 2 (Balanceskema)

Bilag 3 (Resultatopgørelsesskema for livsforsikringsvirksomheder)

Bilag 4 (Resultatopgørelsesskema for skadesforsikringsvirksomheder)

Bilag 5 (Resultatopgørelsesskema for koncerner)

Bilag 6 (Begreber, som anvendes af tværgående pensionskasser)

Bilag 7 (Måling af ejendommes dagsværdi)

Bilag 8 (Specifikation af oplysningskravene i § 107, stk. 4, 5, og 8, samt i § 108)

Bilag 9 (Femoversigt over hoved- og nøgletal for virksomheder, der driver livsforsikringsvirksomhed)

Bilag 10 (Femårsoversigt over hoved- og nøgletal for virksomheder, der driver skadesforsikringsvirksomhed)

Bilag 11 (Specifikation af aktiver og disses afkast)

Bilag 12 (Regler for udfyldelse af skemaet i bilag 11)

§ 107, stk. 4

Virksomheden skal beregne afkastprocent for de enkelte rentegrupper i overensstemmelse med formlen i bilag 9, pkt. 1.

Virksomheden skal opgøre bonusgrad for de enkelte rentegrupper efter følgende formel:

Bonusgrad = (IB + KB)/H

De størrelser, der indgår i formlen, er defineret som følger:

IB: Samlet individuelt bonuspotentiale for rentegruppen ved udgangen af regnskabsåret

KB: Rentegruppens andel af kollektivt bonuspotentiale ved udgangen af regnskabsåret

H: De retrospektive hensættelser for rentegruppen ved udgangen af regnskabsåret

§ 107, stk. 5

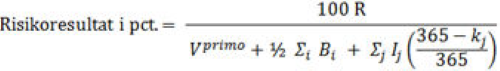

Virksomheden skal opgøre omkostningsresultat og risikoresultat i beløb og i pct. efter følgende i formler:

Omkostningsresultat = T-O

Risikoresultat = R

De størrelser, der indgår i formlerne, er defineret som følger

T: Omkostningstillæg efter tilskrivning af omkostningsbonus.

O: Årets forsikringsmæssige driftsomkostninger svarende til resultatposterne 8.1. og 8.2., jf. bilag 3, med fradrag af afskrivninger og driftsomkostninger på domicilejendomme og med tillæg af beregnede omkostninger vedrørende domicilejendomme baseret på en beregnet markedsleje. Justeringen vedrørende domicilejendomme skal kun omfatte den andel af afskrivninger og driftsomkostninger, der vedrører forsikringsdriften.

R: Risikogevinst efter tilskrivning af risikobonus.

V: Værdien af de forsikringsmæssige hensættelser (livsforsikringshensættelser + fortjenstmargen) vedrørende de pågældende forsikrings- og investeringskontrakter.

B: De samlede bevægelser til og fra de pågældende forsikrings- og investeringskontrakter som følge af ind- og udbetalinger (præmier og ydelser m.v.), der kan antages jævnt fordelt over året.

I: Betydende ind- og udbetalinger til de pågældende forsikrings- og investeringskontrakter, der har karakter af større engangsbetalinger.

k: Antal dage efter årets begyndelse, hvor den betydende ind- og udbetaling finder sted.

§ 107, stk. 8

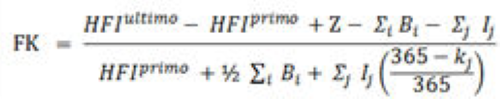

Virksomheden skal opgøre forrentning af kundemidler efter omkostninger før skat (FK) efter følgende formel:

De størrelser, der indgår i formlen, er defineret som følger:

HFI: De samlede hensættelser, med tillæg af evt. overskudskapital, for henholdsvis gennemsnitsrenteprodukter og markedsrenteprodukter, ekskl. hensættelser til syge- og ulykkesforsikring.

Z: Den pensionsafkastskat, der vedrører de pågældende forsikrings- og investeringskontrakter.

B: De samlede bevægelser til og fra de pågældende forsikrings- og investeringskontrakter som følge af ind- og udbetalinger (præmier og ydelser m.v.), der kan antages jævnt fordelt over året.

I: Betydende ind- og udbetalinger til de pågældende forsikrings- og investeringskontrakter, der har karakter af større engangsbetalinger.

k: Antal dage efter årets begyndelse, hvor den betydende ind- og udbetaling finder sted.

§ 108

Virksomheden skal give oplysningerne ved følgende skematiske opstilling:

A:

|

År til pension

|

Pct. af gennemsnitlige hensættelser

|

Afkast i pct.

|

Risiko

|

|

|

30 år

|

||||

|

15 år

|

||||

|

5 år

|

||||

|

5 år efter

|

||||

|

Ikke livscyklus

|

||||

Virksomheden kan som et alternativ til ovenstående (komprimerede) format A, anvende et udvidet format f.eks. med risikogrupper eller med produkter og risikogrupper, se formaterne B og C nedenfor. Hvis informationerne udvides med risikogrupper og/eller produkter, skal virksomheden bibeholde grundoplysningerne i 1. kolonne og 1. række i ovenstående format A.

B: (eksempel på format, hvor oplysningerne gives fordelt på risikogrupper (her: høj, mellem og lav)):

Produkter med høj risiko

|

År til pension

|

Pct. af gennemsnitlige hensættelser

|

Afkast i pct.

|

Risiko

|

|

30 år

|

|||

|

15 år

|

|||

|

5 år

|

|||

|

5 år efter

|

|||

|

Ikke livscyklus

|

Produkter med mellem risiko

|

År til pension

|

Pct af gennemsnitlige hensættelser

|

Afkast i pct.

|

Risiko

|

|

30 år

|

|||

|

15 år

|

|||

|

5 år

|

|||

|

5 år efter

|

|||

|

Ikke livscyklus

|

Produkter med lav risiko

|

År til pension

|

Pct. af gennemsnitlige hensættelser

|

Afkast i pct.

|

Risiko

|

|

30 år

|

|||

|

15 år

|

|||

|

5 år

|

|||

|

5 år efter

|

|||

|

Ikke livscyklus

|

C: (eksempel på format, hvor både risikogrupper og produkter er tilføjet):

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||